ロジャーズ次郎です。

このブログのタイトルにもあるように「1億円の資産形成」を目指しています。

1億円を目指すキッカケは、60歳までのPL(損益計算書)をつくったことにあります。

それと同じタイミングで資産形成に興味を持ち始め、投資を始めようと考えました。手堅く年率3%ずつ増やせていければいいやと計画を立てたところ、57歳で金融資産が1億円を突破するシミュレーション結果が出ました。

なんとなく金融資産1億円は遠い世界のイメージがありましたが、ちゃんと計画を立てることで目指せることがわかりました。

これまでの私は収支を気にすることもなく、使いたい時に使うというスタイルで生活をしてきました。そこそこの収入があったこと、夫婦揃ってお金の使い方にメリハリがあったことなどで、結果的にお金は自然にたまっていました。

私は1億円ですが、人によって1000万円、2000万円など目標額が違ってもよいです。この記事で計画を立てることの重要性を伝えられたら幸いです。

ロジャーズ次郎の保有資産は?

まずはスタート地点を把握する事が重要です。

| 金融資産 | 金額 |

| 現金 | 1,500万円 |

| 株式 | 2,000万円(日本:1,750万、米国250万) |

| 投信 | 50万円 |

| 債券 | 110万円(日本:100万、米国10万) |

| 保険 | 400万円(解約返戻金) |

| 合計 | 4,060万円 |

1億円まで残り6,000万円です。まだ折り返し地点にも来ていないですね。

ちなみに自宅は持ち家で、売却すると2500万円以上(ローン残高600万円)といった感じですが、このブログでは自宅の資産価値は含めずに1億円を目指す方法を考えています(売却するつもりがないため)。

ちなみに5年後に住宅ローンを完済するため、年間100万円ほどの投資余力が生まれます(2種類借りているうちの一つ)。

金融資産1億円を達成させるためのシナリオを考える

私の給与水準で金融資産1億円を達成させるためには、株式投資によって「資産を増やす」ことをしなければ到達することは難しいです。

まずは自身がどれくらい投資にお金を回せるのかを把握する、次にどのような商品に投資するのかを考えるという2段階で考えていきます。

ライフプランシミュレーションを行う

いきなり出てきました横文字、ライフプランシミュレーション。難しそうに感じるかもしれませんが、やることは単純です。

年ごとに収入と支出がどのようになりそうなのかを予測します。

予測する内容は以下のようなものになります。

| 収支項目 | 例 |

| 収入 | 給与、ボーナス、配当金 |

| 住宅費 | 家賃・住宅ローン、管理費・修繕費 |

| 水道光熱費 | 水道、電気、ガス |

| 税金・社会保障 | 国民年金、固定資産税、生命保険 |

| 食費 | 外食費、食材 |

| 車関係 | ガソリン代、駐車場代 |

| 必要経費 | 日用品、学費、家具・家電、医療・美容 |

| 交際費 | 飲み会、旅行 |

| 投資 | 株式投資、債券、投資信託、iDeco |

上記を0からつくるのは結構大変だったりします。

私が作成したPL(損益計算書)のフォーマットを使えば、数字を入力していくだけなので簡単につくる事ができます。

ロジャーズ次郎のライフプランシミュレーション(Googleスプレッドシート )

※開いた後にご自身のGoogleドライブにコピーしてください

※Excelが慣れている人は「ファイル→ダウンロード」からExcelでDLしてください

上記のフォーマットを用いてシミュレーションをした結果、私は年間360万円(月額30万円)を投資に回せる事がわかりました。

余談になりますが、作成したことによって、お金の使い道をちゃんと考えるようになりました。

元々、ソーシャルゲームに月2〜3万円課金していたのですが、勿体ないと思うようになり辞めました。また、コロナウイルスの影響で在宅勤務をするようになったのですが、ランチ代が掛からなくなり、飲み会の頻度も激減し、支出が大幅に減りました。

それ以外にも支出を見直した結果(あとは資産内の現金比率を下げる)、毎月50万円の投資をする事ができるようになりました(現金比率が下がるまで間)。

私が参考にさせていただいているバフェット太郎さんも毎月50万円を積み立てるように高配当銘柄に投資しており、「そんなの無理じゃん」って思っていたのですが、自分のお金の使い方を見直す事で一時的にではありますが実現できました。

目標設定を行う

投資に回せるお金がわかったら、次は目標設定です。

「目標設定とか仕事っぽい」とアレルギーが出る人もいるかもしれませんが、やることは至ってシンプルです。

「いつまでに、いくらの資産を形成するか」を設定します。

私の場合は「57歳までに1億円の資産を形成する」となります。

私は40代ですが、もっと若い30代、20代の人の方が、会社から給料をもらいながら、投資できる期間が長いため有利であることは間違いありません。

しかし、50代だったとしても、人生100年時代。まだまだ長い人生でお金に働いてもらう仕組みを就業期間中に構築することが大事です。

今日が人生で一番若い日です(リベ大 両学長の名言)。1日でも早く資産形成をスタートしましょう。

目標利回りを算出する

ここまでに「投資できる金額の把握」、「いつまでにいくらの資産を形成するか」を決めてきました。

そうすると「目標利回り」が決定します。

試算に便利な楽天証券のシミュレーションツール

目標利回りの計算には楽天証券が提供している「積立かんたんシミュレーション」が便利です。4種類のタブがありますが、「目標金額達成のためのリターンを計算する」を用いて計算します。

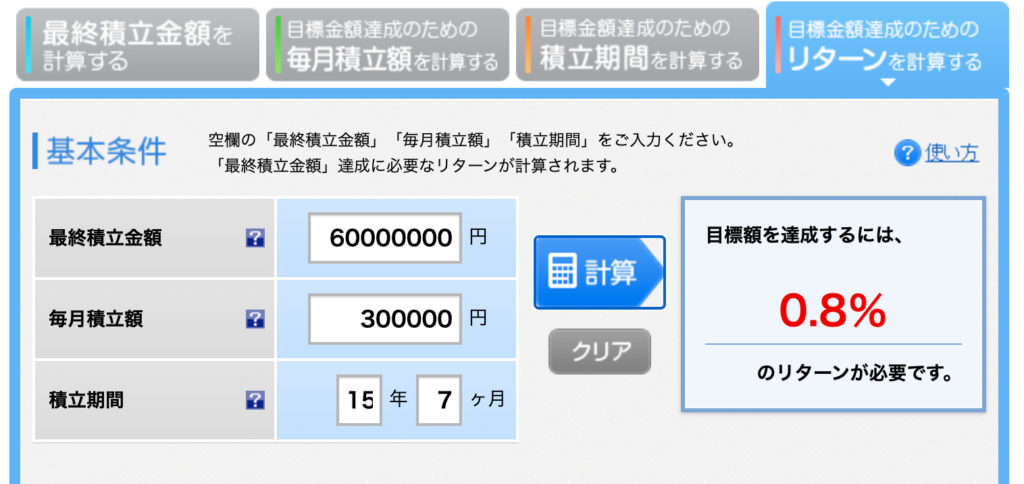

私が6000万円の資産を形成するために必要な利回りは?

1億円までの残金6000万円、毎月積立金額は30万円、57歳までに15年と7ヶ月なのでそれを入れて計算ボタンを押すとこんな結果に。

え!?たったの0.8%・・・これは積立期間を長く見積りすぎていたようです。

私のベンチマークとして設定している「利回り3%」は、そんなにアグレッシブな目標ではありません。例えば、アメリカのS&P500インデックス指数に連動する投資信託やETFを買えば、過去の実績からは年率7%くらいはリターンを見込めます。

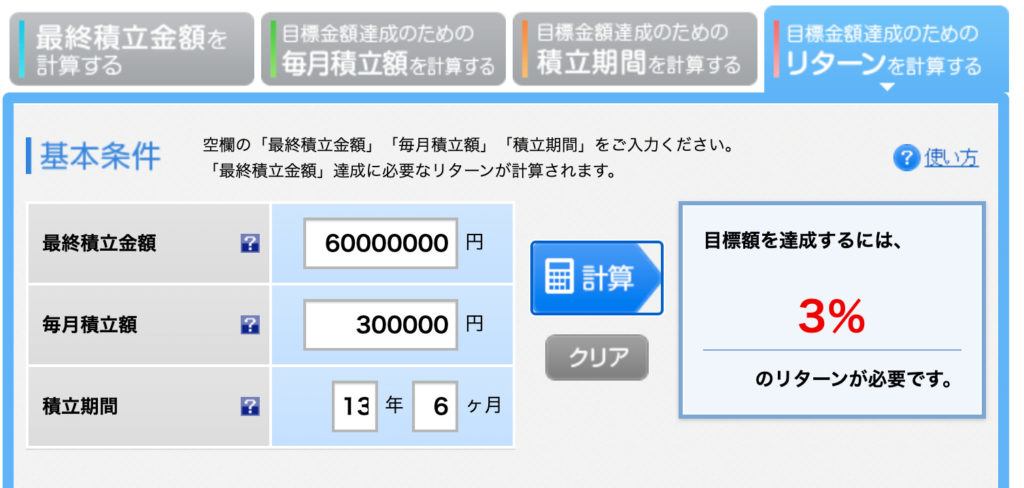

年率3%であれば、13年6ヶ月(約55歳)で達成できるため、2年前倒しできました。

どうやら目標期間が長すぎたようです。

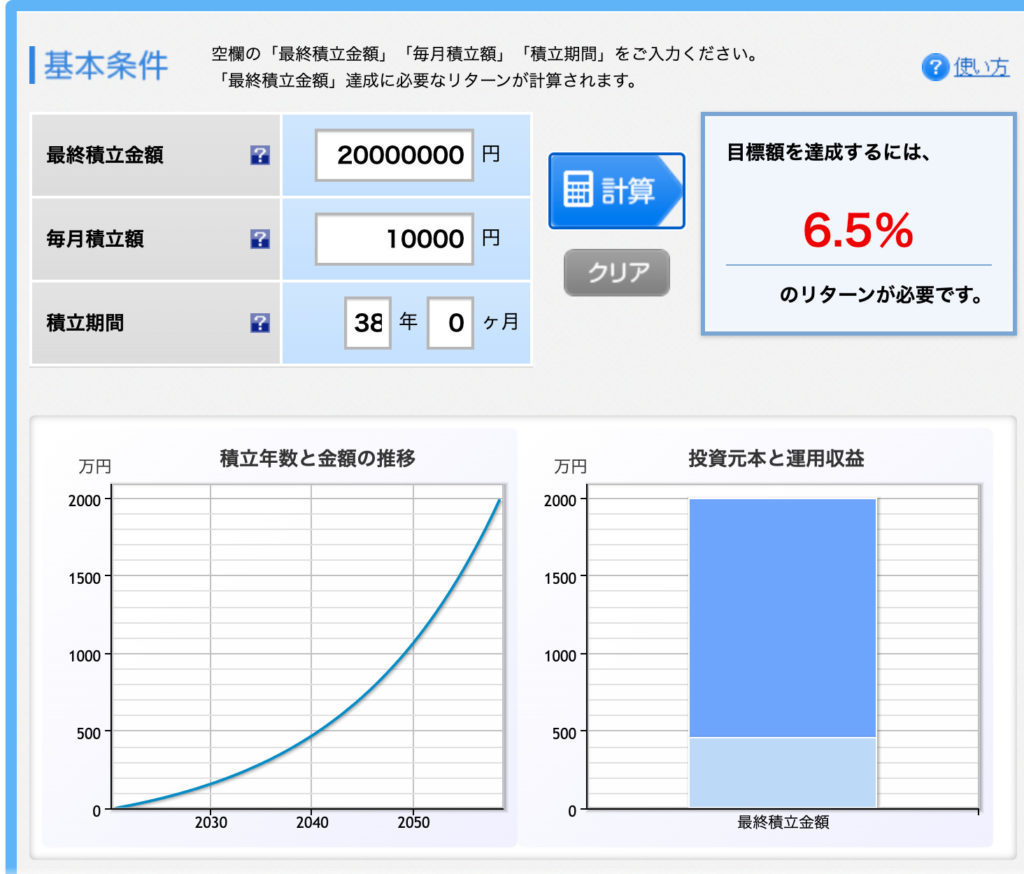

もし、私が社会人1年目で2000万円を老後までに用意する場合

毎月1万円を60歳まで積み立てた場合は年率6.5%で達成する事ができます。

元本は456万円で運用益は1533万円にもなります。前述の通り6.5%は全然無理のない目標値です。投資をする場合はできるだけ早いタイミングでスタートする事が重要です。

投資する商品を決定する

「投資できる金額の把握」、「いつまでにいくらの資産を形成するか」、「目標利回り」を決定してきました。

最後はどんな商品に投資するかです。

投資のプロであれば、年率10%を超えるような利回りを設定しても良いかもしれませんが、当然ながら下落するリスクが高まります。

何のために資産形成するのかという目的にもよりますし、失っても構わない金額の範囲内であれば良いのですが、もし老後資金を用意する目的という事であれば、あまり攻めの投資はしない方が良いです。

年率5%くらいを目標に立てるのがベターです。

積立NISAの制度を活用して、S&P500インデックス指数に連動する投資信託やVOOなどのETFを中心に毎月コンスタントに積み立てていく方法をオススメします。

そこにリーマンショックやコロナショックなどの下落局面に対応するために、金や債券をミックスするとより安全に資産を増やしていく事ができます。

「私のポートフォリオがコロナショックで受ける影響を検証してみた」に私のポートフォリオを紹介していますので、参考にしてください。

まとめ

コツコツを資産形成をするための考え方を紹介してきました。

繰り返しになりますが、この一連のプロセスを通じて、私は支出の見直しをするようになり、投資に回せるお金を増やすことができました。この効果は目標金額の大小によらず、等しく得られる効果です。

また、この記事では語りませんでしたが、収入を増やすというアプローチについてもご紹介していきます。私自身、新卒で就職した会社から転職していなければ、現在の年収の6割から7割くらいだったのではないかと思います。

また、現在はやっていませんが、過去には副業などもやっていました。

日々の暮らしでカツカツだと投資どころではないですよね。

何事においても「ゴールを設定し、そこから逆算してどうすればできるのか?」と考える習慣を身に付けることは資産形成においても、仕事においても活きるのでオススメです。

最後に余談。1億円達成時(55歳)の金融資産の割合イメージは以下のような感じになりました(保険の部分が1000万円分あるため、もう少し早いタイミングで1億達成になりますが・・・)。

| 金融資産 | 金額 |

| 現金 | 2,000万円 |

| 株式 | 4,000万円 |

| 金 | 2,000万円 |

| 投信 | 1,000万円 |

| 債券 | 1,000万円 |

| 保険 | 1,100万円(解約返戻金) |

| 合計 | 1億1,100万円 |

コメント