わたしは株式投資で重要なのはホームランを打つよりも、大損を出さずに長期間投資し続けられるかが重要だと考えています(これは人それぞれ投資に求めることによって変わると思いますが)。そんな考え方の人に紹介したい投資戦略の一つが「オールシーズンズ戦略」です。

リーマンショックやコロナショック時でも下落を抑えることができており、ぐっすりと眠ることができるポートフォリオになっています。

そんなオールシーズンズ戦略について説明していきます!

オールシーズンズ戦略

オールシーズンズ戦略とは

オールシーズンズ戦略(All Seasons Strategy)とは、世界最大のヘッジファンド、ブリッジ・ウォーター・アソシエイツの創業者であるレイ・ダリオ氏が考案した投資戦略です。

ブリッジ・ウォーター・アソシエイツは「最小リスクで最大のリターンを目指す」現代ポートフォリオ理論に基づいた投資法で運用しています。

オールシーズンズ戦略は我々のような一般の投資家向けにつくられたポートフォリオですが、オールウェザー戦略という超富裕層向けのポートフォリオの考えをベースにつくられています。

全然何言っているのかわかんないんですけど・・・

小難しい話はこれくらいにして具体的な解説をしていきます!

アセットアロケーション(資産配分)

具体的なアセットアロケーションは下記のとおりです。

| 資産種別 | 比重 | 具体的に投資対象(ETF) |

|---|---|---|

| 株式 | 30% | S&P500(VOO)、全米株式(VTI)、全世界株式(VT) |

| 中期米国債(7〜10年) | 15% | IEF |

| 長期米国債(20〜25年) | 40% | TLT |

| 金(ゴールド) | 7.5% | GLDM、GLD |

| 商品(コモディティ) | 7.5% | DBC(ゴールドを5%程度含みます) |

債券の比率が中長期合計で55%と半分以上を占める点が特徴的です

金やコモディティの比重も大きいのね

過去のパフォーマンスはどうだったのか?

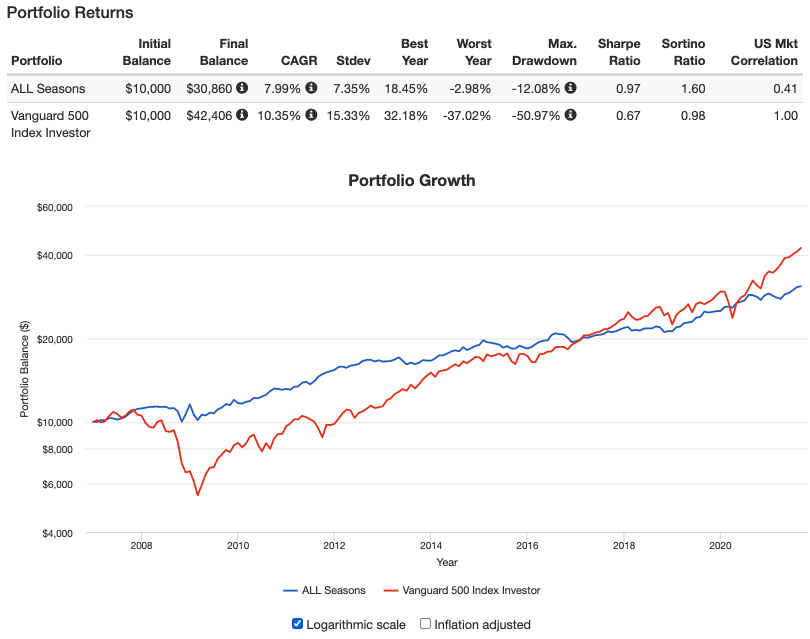

オールシーズンズ戦略とS&P500のパフォーマンスを比較してみます。

- 検証期間は2007年1月〜2021年8月

- 最初に1万ドル投資、配当を再投資(税金考慮なし)

- 年1回リバランス

S&P500に投資していたほうが儲かるじゃん

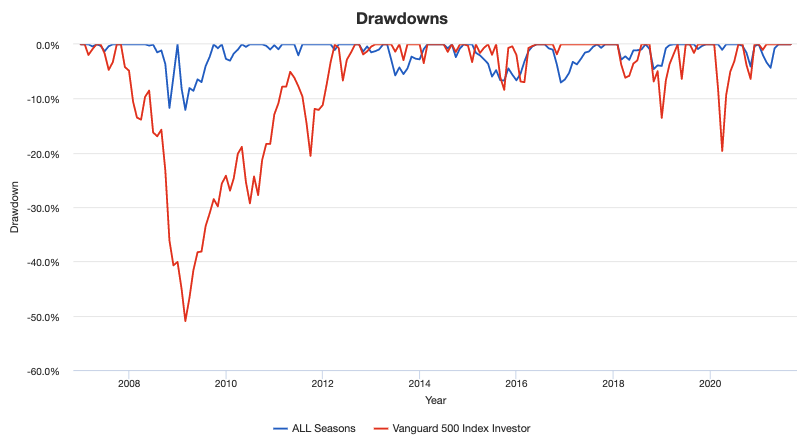

そのとおり!でも大きく下落したときに狼狽売りせずにホールドし続けられる投資家はなかなかいませんよ。下記は下落率だけに着目した図です。

リーマンショックのときは最大で50%以上も下がっているのね

一方でオールシーズンズ戦略ではマイナス12%に抑えることができています

リスク許容度によって、どちらを選択するのがいいかが変わりそうね

オールシーズンズ戦略は今後も有効な投資法なのか?

下落に強いという話をしてきましたが、今後も有効な投資法なのか考えてみました。

気になっているのが債券利回り(金利)の影響です。

下図は1980年1月から2021年9月までの米国債10年利回りの金利推移(月足)です。

16%近い金利が、直近では1.3%程度まで上下動しながら下落していっていたことがわかります。

金利と債券価格はシーソーのような関係で、金利が上がると債券価格は下がり、金利が下がると債券価格は上がります。つまり債券を持っていると資産価値が増えていっていた時代なんです。

基本的に金利は0%までしか下がれませんし、下がる余地は少ないです。一方で今後テーパリングや利上げによって、金利が上昇するシナリオのほうが大きいため、長期債を40%もポートフォリオに組み入れるのは危険だなと思っています。

わたしはポートフォリオの6%を目安に毎月少しづつ積み立てていっています。債券価格が下がる確率が高いと考えているのに債券に投資する理由は●●ショックみたいなものが発生したときのための保険としてです。

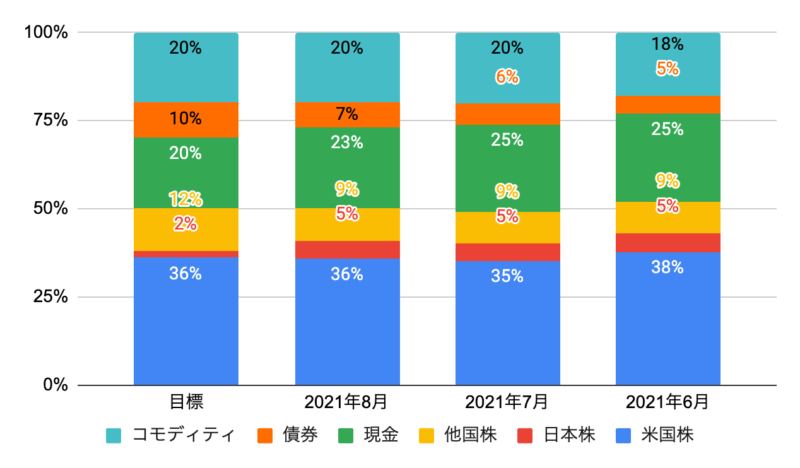

ちなみにわたしのアセットアロケーション状況は下記のとおりで、株式比率が50%、現金が20%、債券10%、コモディティ20%を目指して、日々投資をしています。

わたしの直近の投資スタイルについては下記の一番上の記事から確認してください。

まとめ

オールシーズンズ戦略の解説と過去のリターン、そして今後も通用する戦略なのかを説明しました。

レイ・ダリオのような著名投資家の過去の発言にいつまでもこだわって投資していては資産をうまく増やすことができないことに見舞われる可能性があります。なぜ、このようなポートフォリオが成立していたのかという背景を理解することが大切です。

そうすれば、著名投資家やインフルエンサーの発言を鵜呑みにすることなく、自分でも考えられるようになります。

常に現在の市場環境を踏まえた上で考えられる投資家でありたいですね。

ちなみにレイ・ダリオは「現金はゴミ」といった発言をしていましたが、米国債券にも疑問を呈しています。

みなさんの投資の参考になれば幸いです

オールシーズンズ戦略を考案したレイ・ダリオ氏が大成功した哲学を語った100万部超えのベストセラー!レイ・ダリオみたいな成功者になりたい人にオススメです。

コメント